Wpływ inflacji na strategie inwestycyjne jest nie do przecenienia. Wraz z jej wzrostem, oblicza inwestowania ulegają znaczącym zmianom. Inflacja wpływa na wartość pieniądza, co oznacza konieczność dostosowywania portfeli inwestycyjnych do nowych warunków ekonomicznych. Jak to się dokładnie odbywa i jakie są najlepsze sposoby radzenia sobie z tym wyzwaniem? Zapraszamy do lektury!

Inflacja jako czynnik ryzyka dla inwestorów

Inflacja jest jednym z najważniejszych czynników ryzyka, które inwestorzy muszą brać pod uwagę. Wzrost ogólnego poziomu cen może prowadzić do spadku siły nabywczej pieniądza i zmniejszenia wartości inwestycji. Inflacja może mieć negatywny wpływ na osiągane zyski oraz przyszłe dochody.

Jednym ze sposobów ochrony przed inflacją jest inwestowanie w aktywa realne, takie jak nieruchomości czy surowce. Te rodzaje inwestycji mają tendencję do wzrostu wraz z rosnącym poziomem inflacji, co pomaga utrzymać wartość kapitału.

Również obligacje indeksowane inflacją mogą być atrakcyjną opcją dla inwestorów chcących chronić swoje oszczędności przed stratami wynikającymi z wysokiej inflacji. Obligacje tego typu są powiązane ze wskaźnikiem inflacyjnym i ich odsetki oraz główna kwota są dostosowywane do zmian w kosztach życia.

Należy jednak pamiętać, że niektóre sektory gospodarki mogą być bardziej podatne na skutki inflacji niż inne. Przed dokonaniem decyzji inwestycyjnej ważne jest przeprowadzenie analizy rynkowej i ocena potencjalnych ryzyk związanych z inflacją.

Inwestowanie w okresach wysokiej inflacji vs. niskiej inflacji

Inwestowanie w różnych okresach inflacji ma istotne znaczenie dla osiągnięcia sukcesu finansowego. Wysoka inflacja może być trudnym czasem dla inwestorów, ponieważ wartość ich pieniędzy stale maleje. W takich warunkach ważne jest, aby zainwestować w aktywa, które mają potencjał wzrostu wartości szybciej niż tempo inflacji.

Niska inflacja, z drugiej strony, może dawać większą pewność inwestorom. Wartość ich pieniędzy nie maleje tak szybko jak w przypadku wysokiej inflacji. Jednakże niska inflacja często idzie w parze z niskimi stopami procentowymi, co oznacza mniejsze możliwości generowania dochodu pasywnego ze swoich inwestycji.

Dlatego właściwe zarządzanie portfelem jest kluczowe niezależnie od poziomu inflacji. Inwestorzy powinni rozważyć dywersyfikację swojego portfela poprzez umieszczenie środków w różnych klasach aktywów i regionach geograficznych. To pomoże im zmniejszyć ryzyko i maksymalizować potencjalne korzyści na przestrzeni różnych cykli gospodarczych.

- Różnorodność aktywów: Inwestowanie zarówno w obligacje rządowe, akcje, nieruchomości, jak i surowce może pomóc zabezpieczyć portfel przed inflacją.

- Inwestycje zagraniczne: Rozważenie inwestowania w rynki zagraniczne może być dobrym sposobem na zmniejszenie ryzyka związanego z lokalnymi warunkami gospodarczymi i inflacją.

Ostatecznie, kluczem do sukcesu inwestycyjnego jest dobra strategia, która uwzględnia zarówno okresy wysokiej inflacji, jak i niskiej inflacji. Inwestorzy powinni regularnie monitorować sytuację ekonomiczną oraz dostosowywać swoje portfele w celu maksymalizacji potencjalnych korzyści przy minimalizowaniu ryzyka.

Zmieniające się preferencje inwestorów w obliczu rosnącej inflacji

Obecnie obserwujemy zmieniające się preferencje inwestorów w kontekście rosnącej inflacji. Wzrost cen towarów i usług wpływa na decyzje inwestycyjne, a inwestorzy starają się dostosować swoje portfele do nowej rzeczywistości. Jednym z najważniejszych czynników, który wpływa na te zmiany, jest oczekiwanie na dalsze podwyżki stóp procentowych przez banki centralne.

Inflacja ma również wpływ na wybór konkretnych aktywów przez inwestorów. Ostatnio coraz większą popularność zdobywają surowce takie jak złoto czy srebro, które są uznawane za bezpieczną przystań w czasach wzrostu inflacji. Inni inwestorzy decydują się na zakup nieruchomości lub udziałów w firmach działających w branżach odpornych na wahania cen.

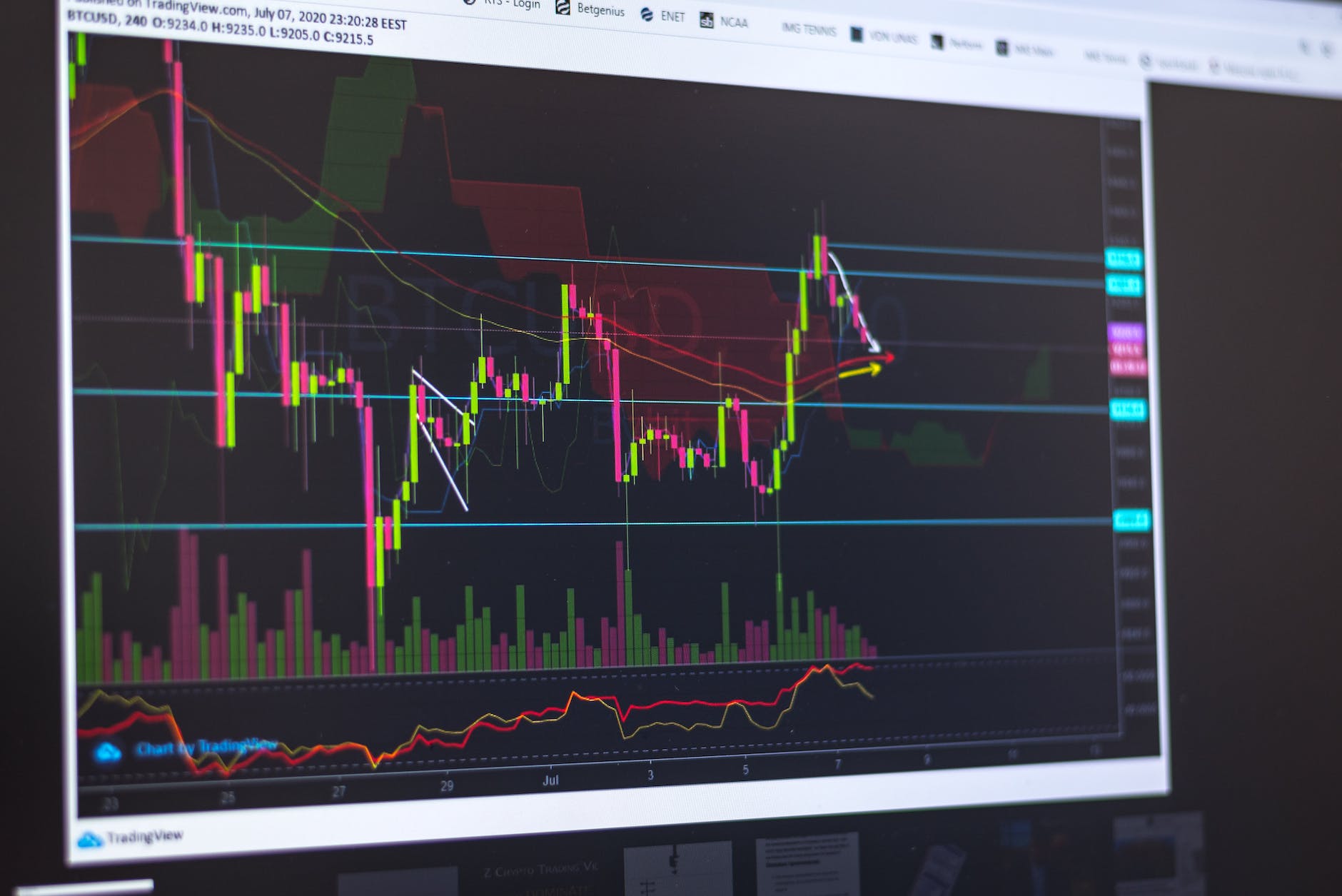

Rosnąca inflacja wymusza także zmianę strategii inwestycyjnych. Inwestorzy zaczynają szukać alternatywnych sposobów zarabiania pieniędzy, aby uniknąć utraty wartości swoich oszczędności. Coraz częściej można spotkać się z poszukiwaniem możliwości lokowania kapitału poza tradycyjnymi rynkami finansowymi, np. poprzez crowdfunding czy handel kryptowalutami.

W obliczu rosnącej inflacji inwestorzy zwracają również większą uwagę na politykę monetarną banków centralnych. Oczekiwane podwyżki stóp procentowych mogą wpłynąć na rentowność różnych instrumentów finansowych, dlatego inwestorzy starają się dostosować swoje portfele do nowych warunków rynkowych.

Strategie zabezpieczające przed inflacją w portfelu inwestycyjnym

W dzisiejszych czasach, inflacja jest jednym z najważniejszych czynników wpływających na nasze finanse. Aby chronić nasz portfel inwestycyjny przed jej negatywnymi skutkami, istnieje wiele strategii zabezpieczających. Jedną z nich jest dywersyfikacja inwestycji.

Dywersyfikacja polega na rozłożeniu kapitału na różne aktywa i instrumenty finansowe. Dzięki temu ryzyko straty zostaje zmniejszone, ponieważ nie wszystkie inwestycje są uzależnione od tego samego czynnika rynkowego. Na przykład można ulokować część środków w nieruchomościach, część w obligacjach i część w funduszach indeksowych.

Kolejną strategią jest inwestowanie w surowce, takie jak złoto czy srebro. Surowce te mają tendencję do wzrostu wartości w okresach inflacji, dlatego mogą stanowić doskonałe zabezpieczenie dla portfela inwestycyjnego. Inwestowanie w surowce może być realizowane poprzez zakup fizycznych egzemplarzy lub przez udział w funduszach inwestujących właśnie w ten rodzaj aktywów.

Jednak ważne jest również pamiętać o długoterminowej perspektywie inwestycji. Inflacja może mieć krótkotrwały wpływ na wartość naszych aktywów, ale jeśli jesteśmy cierpliwi i trzymamy się swojego planu inwestycyjnego, możemy osiągnąć zadowalające rezultaty. Ważne jest również regularne monitorowanie naszego portfela i dostosowywanie strategii w razie potrzeby.

Rola aktywów realnych w walce z inflacją

Aktywa realne odgrywają istotną rolę w walce z inflacją. Inflacja to wzrost ogólnego poziomu cen dóbr i usług, co prowadzi do utraty siły nabywczej pieniądza. Jednym ze sposobów na ochronę przed skutkami inflacji jest inwestowanie w aktywa realne.

Aktywa realne to takie, które posiadają wartość materialną i fizyczną. Przykłady takich aktywów to nieruchomości, surowce naturalne czy metale szlachetne. W przeciwieństwie do aktywów finansowych, jak np. obligacje czy akcje, aktywa realne nie są podatne na wahania rynku finansowego ani manipulacje spekulacyjne.

Inwestowanie w nieruchomości jest jednym z najpopularniejszych sposobów wykorzystania aktywów realnych jako narzędzia walki z inflacją. Wartość nieruchomości ma tendencję do wzrostu w dłuższym okresie czasu, dlatego stanowi ona doskonałą formę inwestycji chroniącej przed spadkiem siły nabywczej pieniądza.

Surowce naturalne, takie jak ropa naftowa czy złoto, również mają duże znaczenie dla ochrony przed inflacją. Ich cena często rośnie wraz ze wzrostem ogólnej inflacji, co oznacza, że inwestowanie w surowce może przynieść zyski w sytuacji wzrostu cen dóbr i usług.

Inwestowanie w obligacje indeksowane inflacją

Obligacje indeksowane inflacją są popularnym sposobem inwestowania, który pomaga zabezpieczyć nasze oszczędności przed wpływem inflacji. Inwestowanie w tego rodzaju obligacje może być korzystne dla osób poszukujących stabilnego i bezpiecznego instrumentu finansowego. Obligacje te charakteryzują się tym, że ich wartość nominalna jest powiązana z wskaźnikiem inflacji.

Jedną z głównych zalet inwestowania w obligacje indeksowane inflacją jest to, że zapewniają one ochronę przed utratą siły nabywczej pieniądza. Dzięki temu, nawet jeśli cena dóbr i usług rośnie w wyniku wzrostu inflacji, wartość naszych inwestycji również będzie rosła proporcjonalnie do tych zmian. To sprawia, że obligacje indeksowane inflacją stanowią pewien rodzaj „ubezpieczenia” przeciwko spadkowi realnej wartości naszego kapitału.

Inwestorzy decydujący się na zakup takich obligacji mają również możliwość czerpania dodatkowych korzyści w postaci regularnych płatności odsetek. Wysokość tych odsetek może być uzależniona od poziomu wskaźnika inflacyjnego lub ustalona na stałym poziomie powiększanym o stopę procentową określoną przez emitenta obligacji.

- Obligacje indeksowane inflacją mogą być atrakcyjne dla osób poszukujących stabilnych inwestycji.

- Wartość nominalna obligacji jest powiązana z wskaźnikiem inflacji, co zapewnia ochronę przed utratą siły nabywczej pieniądza.

- Inwestorzy mogą czerpać dodatkowe korzyści w postaci regularnych płatności odsetek.

Obligacje indeksowane inflacją są dostępne na rynku finansowym i stanowią jedną z opcji inwestycyjnych, którą warto rozważyć. Przed podjęciem decyzji o zakupie takich obligacji, warto dokładnie przeanalizować warunki emisji oraz potencjalne ryzyko związane z danymi instrumentami finansowymi. Dobrze przemyślany wybór może przyczynić się do osiągnięcia satysfakcjonujących rezultatów inwestycyjnych.

Inflacja a strategie długoterminowe

W dzisiejszych czasach inflacja jest jednym z kluczowych czynników, które wpływają na strategie długoterminowe. Inflacja to wzrost ogólnego poziomu cen w gospodarce, co prowadzi do utraty siły nabywczej pieniądza. Dlatego przedsiębiorstwa i inwestorzy muszą opracować odpowiednie strategie, aby chronić swoje aktywa przed negatywnymi skutkami inflacji.

Jedną z popularnych strategii długoterminowych, która pomaga w radzeniu sobie z inflacją, jest inwestowanie w aktywa realne. Oznacza to lokowanie kapitału w nieruchomości, surowce lub metale szlachetne. Te aktywa mają tendencję do wzrostu wartości wraz ze wzrostem inflacji, dlatego są uznawane za bezpieczne miejsce przechowywania wartości.

Kolejną strategią długoterminową, która może być stosowana przy wysokiej inflacji, jest dywersyfikacja portfela inwestycyjnego. Polega to na rozproszeniu kapitału pomiędzy różne klasy aktywów takie jak obligacje rządowe, fundusze indeksowe czy też spółki notowane na giełdzie. Taka dywersyfikacja minimalizuje ryzyko straty wartości portfela wynikającej z wahania cen poszczególnych aktywów.

Ważnym aspektem strategii długoterminowych jest również oszczędzanie. Inflacja może powodować spadek wartości oszczędności, dlatego ważne jest regularne odkładanie pieniędzy na przyszłość. Można to robić poprzez inwestowanie w lokaty bankowe lub fundusze emerytalne. Dzięki temu można zabezpieczyć się przed utratą siły nabywczej swoich oszczędności w wyniku inflacji.

Inflacja jako motywacja do inwestowania w edukację finansową

W dzisiejszych czasach inflacja jest nieodłącznym elementem naszej gospodarki. Rosnące ceny i spadek siły nabywczej pieniądza sprawiają, że coraz więcej osób zaczyna zdawać sobie sprawę z konieczności inwestowania w edukację finansową. Wiedza na temat zarządzania swoimi finansami staje się kluczowa, aby uniknąć negatywnych skutków inflacji.

Edukacja finansowa pozwala nam lepiej rozumieć mechanizmy ekonomiczne, które wpływają na nasze życie codzienne. Dzięki niej możemy dowiedzieć się, jak chronić nasze oszczędności przed utratą wartości w wyniku wzrostu cen. Inflacja może być motywacją do poszerzenia swojej wiedzy o różnych instrumentach inwestycyjnych, takich jak obligacje czy fundusze inwestycyjne.

Jednak samo posiadanie wiedzy to jeszcze za mało – ważne jest również umiejętne wykorzystanie jej w praktyce. Edukacja finansowa daje nam narzędzia potrzebne do podejmowania świadomych decyzji dotyczących naszych pieniędzy. Możemy nauczyć się planować budżet domowy, oszczędzać oraz inwestować w sposób odpowiedzialny i efektywny.

Inflacja jako motywacja do inwestowania w edukację finansową pokazuje nam, że zdobywanie wiedzy na ten temat jest niezbędne dla naszego finansowego bezpieczeństwa. Dzięki odpowiedniej edukacji możemy zabezpieczyć swoją przyszłość i osiągnąć stabilność finansową. Inflacja może być trudnym wyzwaniem, ale dzięki umiejętnościom zdobytym przez naukę o finansach, możemy skutecznie się przed nią bronić.